Поступление и распределение таможенных платежей в таможенном союзе евразэс

В основу методики исчисления таможенных доходов положено определение таможенной стоимости товара, которая составляет налогооблагаемую базу.

Под таможенной стоимостью товара понимается специфическая величина, определяемая в установленном законодательством порядке и используемая в целях таможенного обложения, т. е. в качестве исходной расчетной базы (основы) для исчисления адвалорных таможенных платежей. Кроме того, исчисление таможенной стоимости прямо или косвенно необходимо для иных таможенных целей, таких, как таможенная статистика, контроль за соблюдением устанавливаемых стоимостных квот.

Введение правил определения таможенной стоимости позволяет таможенным органам успешно реализовывать одну из основных своих функций - фискальную, так как тем самым обеспечивается полнота поступлений доходов от взыскания таможенных платежей в федеральный бюджет. В России определение таможенной стоимости товаров осуществляется в соответствии с Законом РФ «О таможенном тарифе» и другими нормативными документами. Система определения таможенной стоимости в РФ основывается на общих принципах таможенной оценки, принятых в международной практике.

Таможенная стоимость является декларантом таможенному органу РФ при перемещении товара через таможенную границу России. Контроль за правильностью определения таможенной стоимости осуществляется таможенным органом, производящим таможенное оформление товара.

Законом установлено шесть методов определения таможенной стоимости для ввозимых товаров: (1) метод по цене сделки с ввозимыми товарами; (2) метод по цене сделки с идентичными товарами; (3) метод по цене сделки с однородными товарами; (4) метод вычитания стоимости; (5) метод сложения стоимости; (6) резервный метод.

2.3. Факторы, влияющие на объемы поступлений таможенных платежей в федеральный бюджет.

Оперативная обстановка, в которой таможенные органы осуществляют свои важнейшие социальные функции, характеризуется следующими основными факторами.

1. Необычайно высокий уровень доли таможенных платежей в доходной части федерального бюджета во много раз превосходит показатели, характерные для экономически развитых стран. В этой связи участники внешнеэкономической деятельности (далее - ВЭД) с целью снижения реально уплачиваемых таможенных платежей в бюджет путем искажения данных о номенклатуре, таможенной стоимости, количестве, весе товаров и т.п. стремятся склонить должностных лиц таможенных органов к оказанию им в этом содействия путем выплаты денежного вознаграждения. Такое "решение проблем с таможней" является экономически выгодным для участников ВЭД и наносит ощутимый ущерб экономической безопасности России в связи с непоступлением значительной части платежей в бюджет.

2. В соответствии с требованиями современного таможенного законодательства сплошные досмотры перемещаемых через границу товаров не осуществляются. Досмотр проводится сотрудниками таможенных органов только при наличии данных, позволяющих сомневаться в достоверности сведений, содержащихся в грузовых таможенных декларациях и товаросопроводительных документах. В практику деятельности таможенных органов активно внедряется система управления рисками, суть которой состоит в углублении таможенного контроля (в том числе посредством таможенного досмотра) только при наличии "профиля риска" - формализованной совокупности данных, характеризующих сведения о конкретной товарной партии как потенциально недостоверные. Данная система, несомненно, имеет позитивное значение для модернизации таможенного дела и ускорения товарооборота, но несет в себе множество скрытых угроз, связанных с возможностью "ухода от профилей рисков" с использованием подложных документов и соучастников противоправной деятельности среди сотрудников таможни.

Указанный фактор оперативной обстановки способствует участникам ВЭД, заинтересованным в уменьшении суммы таможенных платежей, втягивать сотрудников таможенных органов в противоправную деятельность, что отражается на полноте сборов таможенных платежей и уменьшает вероятность своевременного выявления и пресечения таможенных преступлений и правонарушений.

3. Расположение таких подразделений таможенных органов, как таможенные посты, отделы таможенного оформления и таможенного контроля таможен, непосредственно на складах временного хранения(далее - СВХ), в принадлежащих коммерческим структурам зданиях и сооружениях, использование их материальных ресурсов, мебели, оргтехники и т.д., что ставит сотрудников и руководителей таможенных органов в определенную зависимость от руководителей СВХ. Указанное обстоятельство, а также то, что ряд коммерческих структур, специализирующихся на осуществлении экспортно-импортных операций, контролируется организованными преступными группировками (далее - ОПГ), существенно влияет на развитие коррупционных процессов в таможенных органах.

4. Требующая совершенства нормативная правовая база, регламентирующая вопросы таможенного оформления и контроля, которая допускает возможности различной трактовки и субъективного подхода к определению таможенной стоимости, размеров штрафных санкций. Так, предусмотренные законодательством России максимальные размеры взысканий за некоторые виды нарушений таможенных правил достигают двух-трехкратной стоимости товаров и транспортных средств, являющихся объектом правонарушения, что часто значительно превышает реальные возможности участника ВЭД по их оплате. Все это способствует недобросовестным таможенникам и участникам ВЭД "договариваться" с учетом взаимной выгоды, минуя государственные интересы.

5. Низкая социальная защищенность сотрудников таможенных органов, понижающийся вследствие инфляции жизненный уровень, неопределенность положения, связанная с отменой льгот и изменением статуса (переводом большей части личного состава на должности государственных служащих), усилили отток из таможенных органов квалифицированных, опытных сотрудников, которые зачастую попадают в коммерческие структуры, действующие в околотаможенной сфере, и используют полученные ими знания и практический опыт для уклонения от таможенных платежей. На смену им нередко приходили лица, которые уже при поступлении на службу в таможенные органы ориентировались на получение дополнительных доходов путем злоупотребления возможностями, предоставляемыми их служебным положением.

О негативных результатах указанных процессов свидетельствует постоянный устойчивый рост выявляемых в таможенных органах фактов совершения сотрудниками преступлений и других правонарушений коррупционного характера, их количество возрастает в среднем на 9 - 15% ежегодно. 6. Продолжающиеся активные попытки со стороны криминальных структур внедрить в таможенные органы "своих людей". Так, с 1997 г. подразделениями собственной безопасности таможенных органов пресечено около 400 подобных попыток. Для втягивания сотрудников в противоправную деятельность наряду с подкупом широко используются шантаж, компрометация, угрозы.

По предварительному сговору группами лиц из числа действующих и бывших сотрудников таможенных органов и участников ВЭД, в том числе связанных с организованными преступными группами, совершается более 30% всех преступлений.

Доля лиц руководящего состава таможенных подразделений среди сотрудников, проходящих по возбужденным уголовным делам в качестве подозреваемых, составляет 30 - 35%. "Таможенные" и связанные с ними должностные преступления стали сферой деятельности высокоорганизованных, профессиональных и зачастую транснациональных преступных групп. Для сокрытия этой деятельности ее участники пользуются покровительством должностных лиц органов государственной власти и правоохранительных органов.

В этих условиях актуальным вопрос эффективного обеспечения собственной безопасности органов ФТС России становится не только в связи с необходимостью усиления борьбы с коррупцией в системе органов государственной власти, но и в связи с самой возможностью таможенных органов надлежащим образом выполнять важнейшие социальные функции.

Заключение

При написании данной курсовой работы, мы рассмотрели самые главные стороны таможенной политики в отношении таможенных платежей. Поняли, что установление таможенных пошлин, налогов и сборов представляет собой сложный процесс, за счет уплаты которых пополняется казна федерального бюджета, осуществляется защита внутреннего рынка. Так же таможенная пошлина является обязательным платежом в федеральный бюджет, которая взимается таможенными органами при ввозе товаров на таможенную территорию Российской Федерации. Таможенный кодекс Российской Федерации определяет правовые, экономические и организационные основы таможенного дела и направлен на защиту экономического суверенитета и экономической безопасности Российской Федерации, активизацию связей российской экономики с мировым хозяйством, обеспечение защиты прав граждан, хозяйствующих субъектов и государственных органов и соблюдение ими обязанностей в области таможенного дела.

Для современного этапа социально-экономического развития России характерным является период первоначального накопления капитала государства. В дальнейшем этот капитал должен быть использован на обеспечение трансформации национальной хозяйственной системы, в рамках которой должна произойти конверсия в пользу тех отраслей, которые будут способны обеспечивать России долгосрочные устойчивые конкурентные преимущества.

Объем потребления нефтепродуктов в мире стабилизируется, что накладывает ограничения на рост экспорта нефти из России и на динамику мировых цен на нефть. Очевидно, что объемы валютной выручки также достигнут определенного уровня, выше которого в ближайшем будущем они не выйдут, за исключением кризисных ситуаций. Следовательно, снижение мировых цен на нефть и падение курса доллара обеспечат существенное снижение валовой величины таможенных платежей, поступающих в виде таможенных пошлин, что представляет собой наиболее значимую угрозу национальной экономической безопасности.

Нельзя не согласиться с тем, что таможенное налогообложение вновь стало в полном объеме выполнять свои регулятивные и фискальные функции. На сегодняшний день два из пяти рублей доходов государственного бюджета обеспечены таможенными органами. Тем не менее, существует большое количество противоречий в работе таможенных органов в части практики исчисления и взимания таможенных платежей. Так, по разным данным величина недоимки в Федеральный бюджет, обусловленной несовершенством российского таможенного законодательства, составляет от 100 до 300 млн. руб. ежегодно. Происходящие процессы реформирования таможенной службы еще далеки от своего завершения, и совершенно очевидно, что требуется дальнейшее совершенствование работы органов Федеральной Таможенной Службы, особенно в части администрирования таможенных сборов, так как от четкой работы таможенных органов зависит конкурентоспособность российских товаров, объем экспорта и наполняемость государственно бюджета, причем не столько за счет увеличения таможенных платежей с каждой импортной или экспортной сделки, сколько за счет роста объема внешней торговли.

В контексте необходимости обеспечения доходами государственного бюджета расходов по принятым государством на себя обязательств происходит переоценка роли таможенной службы и таможенных платежей как источника формирования доходов бюджета. Развертывание системы таможенного налогообложения позволяет в полной мере задействовать такой инструментарий таможенной политики, как таможенная пошлина или НДС по ввозимым товарам.

Таким образом, современная организация таможенного дела не сводится к количественному росту таможенных органов, увеличению их штатной численности. Все большее значение приобретает совершенствование организационной структуры таможенных органов, адекватной их функциональному назначению, а также укрепление и развитие инфраструктуры, обеспечивающей эффективное функционирование таможенной службы в целом. Эти факторы оказывают решающее воздействие на качественное состояние организации таможенного дела, результативность и последствия его осуществления.

Список литературы 1. Бюджетный кодекс Российской Федерации. – Москва: Проспект, КноРус,2010. – 288с. 2. Таможенный кодекс Российской Федерации от 28.05.2003 N 61-ФЗ (принят ГД ФС РФ 25.04.2003) (ред. от 28.11.2009) 3. Федеральный закон «О федеральном бюджете на 2007г.» 4. Федеральный закон “О федеральном бюджете на 2008 г.» 5. Федеральный закон «О федеральном бюджете на 2009г.» 6. Годин, А.М. Бюджет и бюджетная система Российской Федерации. Учебник / А.М. Годин, И.В. Подпорина- М.: Маркетинг, 2003.с. 256. 7. Давыдов, Я.В. Таможенное право: учебник для вузов / Я.В. Давыдов. - М., 2008 8. Диденко, Н. Основы внешнеэкономической деятельности в Российской Федерации / Н. Диденко. - С-Пб, 2008. – 360 с. 9. Зырянова, Т.В. Таможенный контроль и его роль в повышении эффективности государственного финансового контроля / Т.В. Зырянова, Н.И. Даниленко // Финансы и кредит. – 2005. – №28. – С. 2-8. 10. Кастрикина, Т.Н. Контрабанда и уклонение от уплаты таможенных платежей: трудности в разграничении / Т.Н. Кастрикина // Рос.следователь. – 2009. - №2. – С.9-11. 11. Козырин, А. Акцизы в системе таможенных платежей / А. Козырин //Финансы.-2008. - №1, С. 12 – 18. 12. Лушин, С.И. Государственные финансы в новых условиях / С.И. Лушин // Финансы. - 2004. - №5. - С.7-8 13. Мысляева, И. Н. Государственные и муниципальные финансы / И.Н. Мысляева.– М.: ИНФРА-М, 2003. 14. Основы таможенного дела: Учебник / Пож общ.ред. В.Г. Драгнова; Рос.тамож.акад. ГТК ТС РФ. – М.: ОАО «Изд-во «Экономика»,1998. – 687 с. 15. Родионова, В.М. Проблемы совершенствования бюджетного законодательства Российской Федерации // Финансы. – 2004. - №4. - С. 12-18. 16. Суслов, Н.А. Таможенные органы Российской Федерации: правовой статус и пути его совершенствования / Н.А. Суслов// Государство и право. - 2005. - № 3. - С.24. 17. Трунина,Е.В. О системе таможенных органов Российской Федерации в условиях административно-правовой реформы / Е.В. Трунина // Журн.рос.права. – 2009. – №2. – С. 56-60. 18. Фетисов, В.Д. Финансы: Учебное пособие для вузов / В.Д. Фетисов. - М.: ЮНИТИ – ДАНА, 2003 19. Финансы / Под ред. Ковалева В. В. – М.: «Проспект», 2001. 20. Финансы / Под ред. В. М. Родионовой - М., Финансы и статистика, 2004 21. Финансы / Под ред. Романовского М. В., Врублевской О. В., Сабанти Б. М. – М.: Юрайт, 2002. 22. Финансы и кредит / Под редакцией М.В.Романовского и профессора Г.Н. Белоглазовой. – М.: ЮНИТИ, 2003. – 520с. 23. Финансы как стоимостная категория Э.А. Вознесенский, М.:2005 24. Финансы, денежное обращение и кредит / Под ред. Сенчагова В. К., Архипова А. И. – М.: «Проспект», 2000 25. Финансы, денежное обращение, кредит под редакцией Г.Б. Поляка, М.: «ЮНИТИ – ДАНА» 2003. 26. Финансы: Учебник для вузов/ Под ред. проф. Л.А.Дробозиной. – М.:ЮНИТИ, 2003. – 527с. 27. Экономика и право: Энциклопедический словарь Габлера / Под общ. ред. А. П. Горкина и др. М.:Большая Российская энциклопедия, 1998 г. 28. Экономическая теория / под редакцией И.П. Николаевой, М.: - «ЮНИТИ», 2002 29. www.minfin.ru

2015 год уже по праву можно назвать трудным - кризис не обошёл стороной ни одну сферу деятельности, и особенно сильно пострадала внешняя торговля, поступления от которой и формируют наибольшую долю в федеральном бюджете. Накануне Нового года ФТС отчиталась о предварительных итогах по сбору таможенных платежей, и снова с гордостью отметила, что достичь этого удалось благодаря «системной целенаправленной работе, включающей развитие информационных технологий, оптимизацию применения системы управления рисками, использование форм контроля после выпуска товаров в сочетании с правоохранительной деятельностью».

Однако, если рассмотреть данные внимательно, то окажется, что достижений нет, а то, что удалось собрать, никак не связано с эффективными изменениями в таможенном администрировании.

Как было сказано в сообщении, на 30 декабря 2015 года сумма доходов от внешнеэкономической деятельности, администрируемых таможенными органами в федеральном бюджете составила 4910,7 млрд рублей. Таможенники плановое задание даже немного перевыполнили - на 30,3 млрд рублей. Тем не менее, едва ли стоит это считать поводом для гордости - плановое значение в течение года менялось не один раз. К примеру, ещё в апреле глава ФТС Андрей Бельянинов в своём интервью отметил, что плановые обязательства составляют 5,7 трлн рублей, и меньше таможенные органы не соберут. На практике же оказалось иначе.

Также можно обратить внимание на результаты 2014 года, когда было собрано 7008,14 млрд рублей, теперь уже разница становится заметна невооруженным глазом - объем поступлений сократился на 30%.

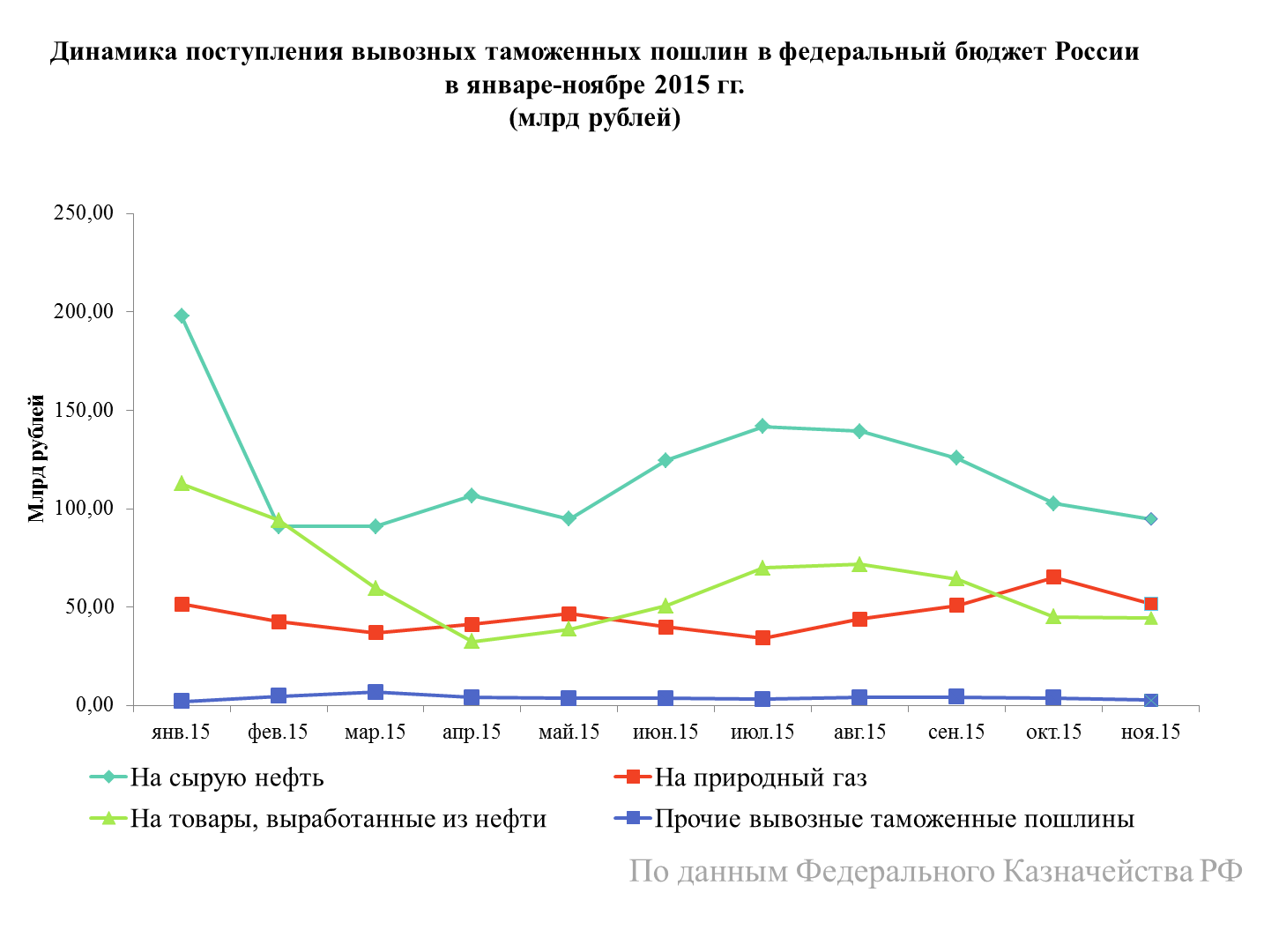

В некоторые месяцы таможня перечисляла и вовсе вполовину меньше, чем в прошлом году - к примеру, спад в апреле и мае составлял более 45%.

Так что же произошло? Ведь, если вспомнить не слишком благоприятный 2014 год, то таможенники не только перевыполнили план в условиях сокращения внешней торговли и санкций, но и превысили результаты 2013 года. Тогда этого удалось достичь из-за падения рубля к доллару и евро. При внешнеторговых поставках цена товара между контрагентами рассчитывается в иностранной валюте, а таможенные платежи, которые идут в бюджет, начисляются с таможенной стоимости в рублях. При этом экспортные цены на нефть и курс рубля все ещё были не настолько низкими, и позволяли таким образом наращивать объемы платежей в бюджет.

Однако в этом году всё изменилось, и предыдущий экономический эффект стал уже не так заметен.

Необходимо отметить, что в 2015 году произошло сильное сокращение объемов декларирования. По данным ФТС, с января по декабрь 2015 года количество поданных деклараций на товары сократилось с 4,27 млн до 3,9 млн по сравнению с аналогичным периодом прошлого года, и особенно сильный спад помимо января наметился в ноябре, хотя ещё несколькими годами ранее именно на осенние месяцы приходился рост активности в сфере ВЭД.

Безусловно, причиной тому стало сокращение производства многих видов товаров, уход с российского рынка крупнейших автомобильных производителей, ухудшение отношений с Украиной и другими странами, санкции и многое другое. Даже небольшой положительный эффект от роста объемов экспорта некоторых товаров, в частности - продовольствия и техники, не смог компенсировать внешнеторговые потери. Кроме того, высокие тарифы на грузоперевозки, нерешенная ситуация с книжками МДП и введение в действие системы Платон также не прибавили желания иностранным партнерам что-либо везти в Россию. Да и отечественному бизнесу стало ещё тяжелей работать.

Однако снижение именно стоимостных объемов внешней торговли все же стало самым основным фактором падения поступлений в бюджет. Ведомства пока не подвели статистику за год, однако по расчётам Минэкономразвития за январь-ноябрь экспорт уже упал на 32%, а импорт на 37%. Учитывая динамику курса рубля, а также цен на нефть, можно с уверенностью утверждать, что в декабре показатели также покажут спад.

При этом, если рассматривать таможенные платежи в отдельности, то статистику они демонстрируют весьма любопытную: в результате падения внешнеторгового оборота доходы федерального бюджета от экспортных операций сократились на 40% - до 2766,9 млрд рублей, а от импортных операций всего лишь на 4% - до 2174 млрд рублей, т.е. фактически остались почти на уровне прошлого года, при том, что падение импорта гораздо более существенное, нежели экспорта. Мы попробовали разобраться, почему так получилось.

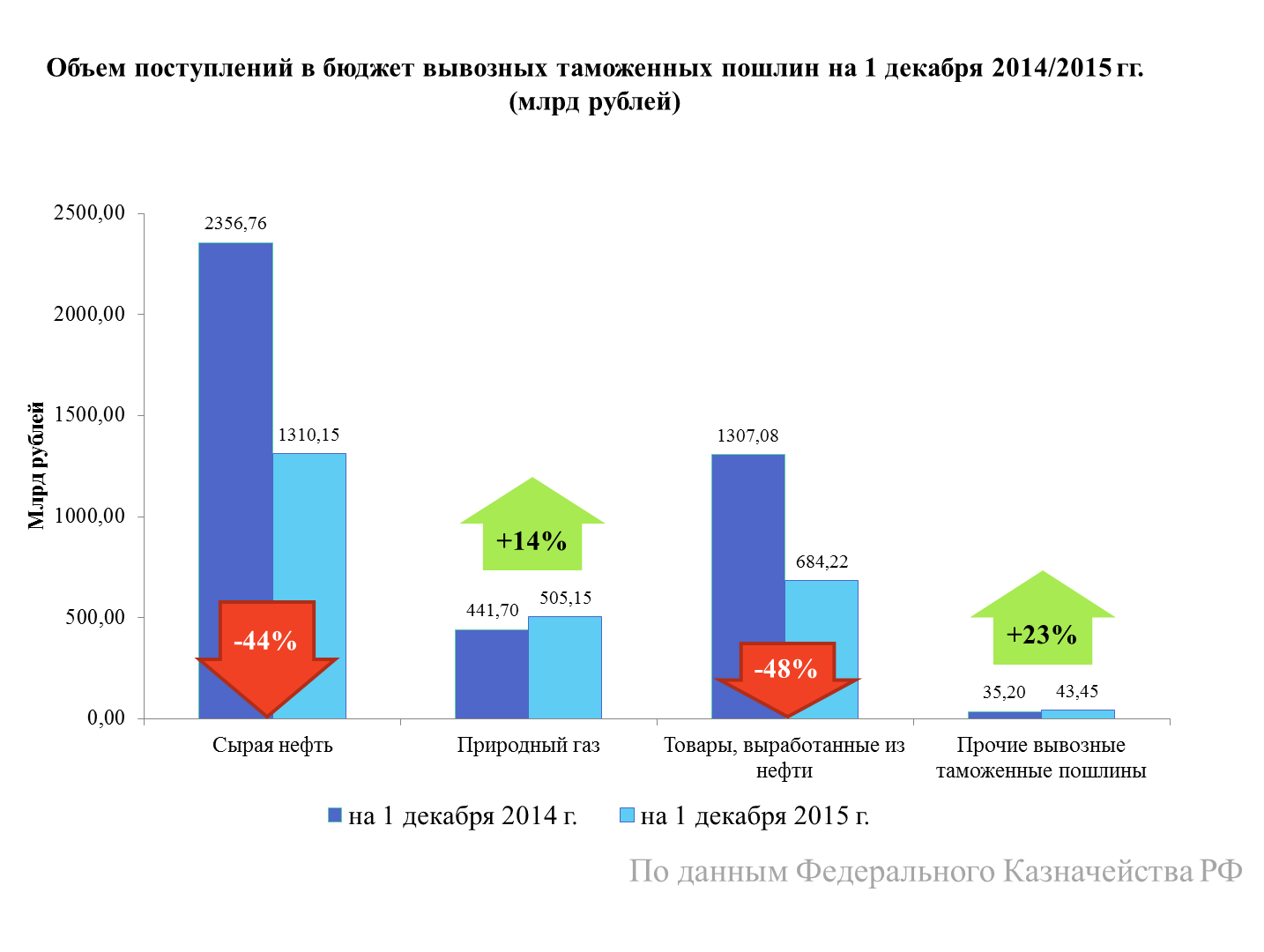

Всего платежей от экспортных операций было перечислено в федеральный бюджет на сумму 2766,9 млрд рублей. Большую часть этой суммы образуют вывозные таможенные пошлины на сырую нефть и продукты нефтепереработки. Именно они и показали наибольший спад.

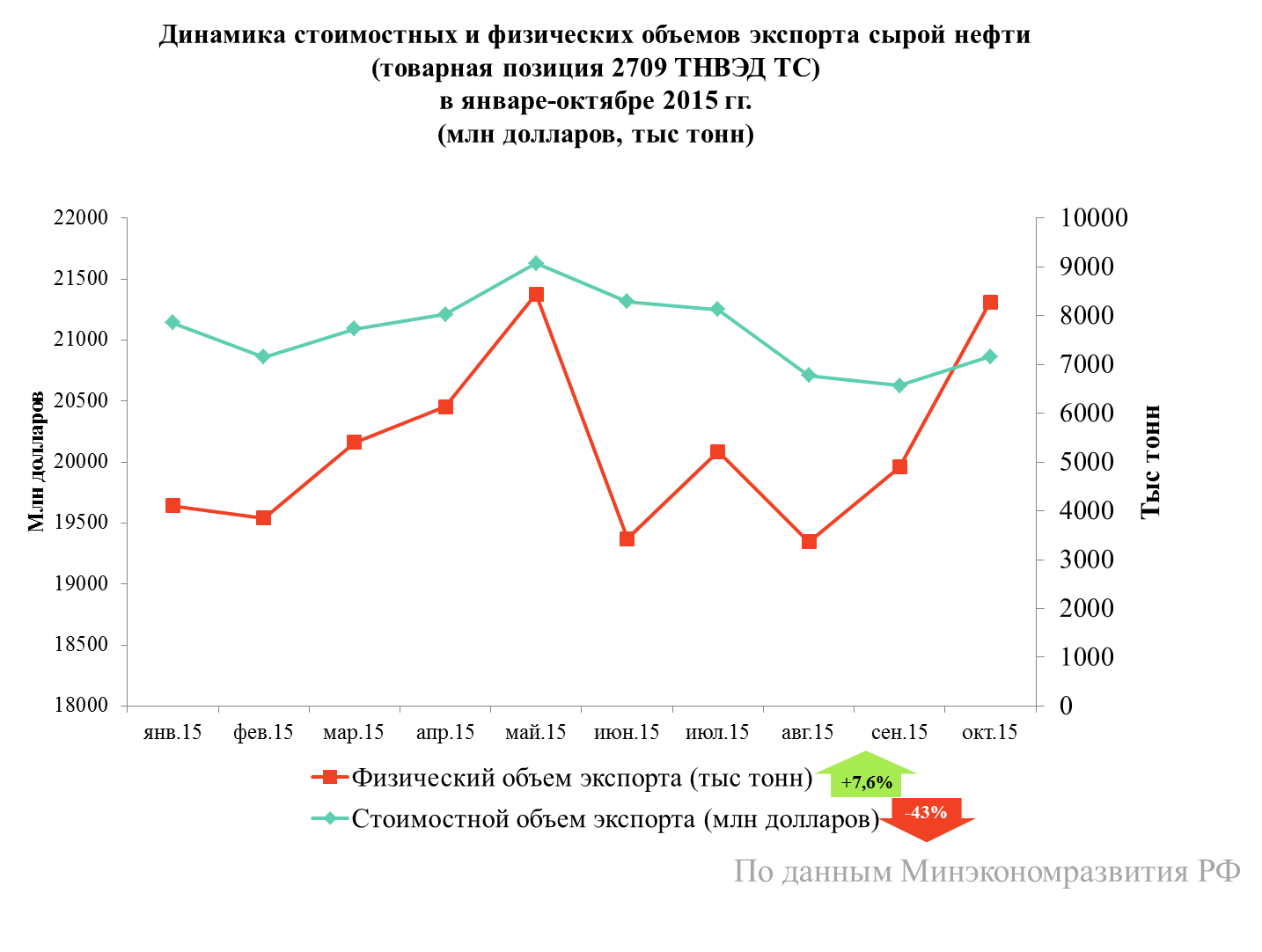

Поступления от экспорта сырой нефти упали на 44% до 1310,15 млрд рублей, и это во многом результат так называемого «налогового манёвра», который начал действовать с 1 января прошлого года. Он предусматривал снижение экспортных пошлин на нефть одновременно с ростом ставки налога на добычу полезных ископаемых. Так, если ещё в январе прошлого года экспортные пошлины на нефть составляли 170,2 доллара за тонну, то уже к декабрю они упали более чем наполовину - до 88,4 долларов за тонну. Впрочем, такое снижение во многом было обусловлено не столько законодательной инициативой, сколько падением цен, которые учитываются при расчете этой ставки.

Стоит также добавить, что налоговый манёвр сработал двояко: с одной стороны, он напрямую привёл к сокращению поступлений от экспортных пошлин, и вместо этого увеличению НДПИ. Однако низкие цены на «чёрное золото» и высокий НДПИ способствовали тому, что нагрузка на нефтяников многократно возросла, и они увеличили добычу на 1,4% до 534,08 млн тонн, тем самым даже установив новый рекорд. Добытая нефть, естественно, пошла на экспорт. Это наглядно видно по данным внешнеторговой статистики. В январе-октябре физический объем экспорта сырой нефти вырос на целых 7,6%. А с экспорта необходимо было платить пошлины, и это позволило немного сгладить общее падение поступлений от экспортных пошлин.

Несмотря на очевидные плюсы для бюджета при таком раскладе, эксперты все же относятся к такому манёвру скептически, аргументируя это тем, что уже в 2016 году при таких же ценах, компаниям просто не выгодно будет вкладывать средства в месторождения, и добыча упадёт более чем на 10%, а вместе с ней и экспорт, и взимаемые платежи. Кроме того, за целый год так и не была достигнута цель всего мероприятия, бюджет по-прежнему слишком зависим от экспортных пошлин и колебаний цен на нефть.

Что касается других доходов бюджета от ввозных таможенных пошлин, то здесь всё немного позитивнее. Отчисления от экспорта природного газа увеличились на 14% до 505,15 млрд рублей преимущественно за счет роста поставок за рубеж, а также выросли на 23% отчисления от прочих вывозных таможенных пошлин. Напомним, что России за 2015 год удалось нарастить экспорт рыбы, зерновых, леса-кругляка и ряда других товаров, облагаемых вывозными пошлинами.

С поступлениями в бюджет от импортной деятельности тоже не всё так просто. За неполный 2015 год импорт упал почти на 40%, при этом сократились как стоимостные, так и физические объемы поставок. Немаловажен и тот факт, что с сентября 2015 года стали действовать сниженные ставки ввозных таможенных пошлин в рамках наших обязательств перед ВТО. В среднем они сократились на 3-4%. Однако перечисления в бюджет от импорта упали всего лишь на скромные 4%, т.е. практически не изменились. Для сравнения - по итогам позапрошлого 2014 года, когда импорт упал только на 9%, наблюдался гораздо больший спад соответствующих показателей - тогда налоги на ввозимые товары упали на 8%, а ввозные таможенные пошлины на 5%.

Объясняется данный факт тем, что отчасти эффект от сильной девальвации рубля «перекрыл» падение физических объемов импорта, причём сказалось это не столько на отчислениях от ввозных таможенных пошлин, сколько на ввозном НДС. Так, по данным Федерального казначейства на 1 декабря 2015 года, налог на добавленную стоимость вырос почти на 3% до 1589 млрд рублей. Также, компенсировало падение объемов ввозных таможенных пошлин присоединение к ЕАЭС Армении и Киргизии. Согласно договору собранные таможенные пошлины распределяются между странами Таможенного союза пропорционально объему их внешней торговли, однако доли рассчитывались ещё в прошлом году, когда падение торговли России было не так значительно. Торговля других стран ЕАЭС пострадала немного меньше по сравнению с Россией, и в результате пошлин в Российский бюджет от других стран поступило почти столько же, сколько в прошлом году - дополнительных 72,7 млрд рублей.

Таким образом, сколько бы таможенники не писали о мероприятиях, позволивших наполнить бюджет, реальные объемы поступлений были обусловлены все же экономическими условиями.

Хотя стоит все же отдать им должное - на протяжении всего года ощущались их старания выжать максимум платежей и штрафов из участников ВЭД. К концу года более 18,5 млрд рублей было довзыскано таможенными органами в доход бюджета по итогам проверочных мероприятий до выпуска товаров и после выпуска (в 2014 году в рамках СУР было доначислено платежей и штрафов на сумму 15,9 млрд рублей). Однако это едва ли свидетельствует о каких-то улучшениях в администрировании, а учитывая нынешнюю покупательную способность рубля, все собранные средства в реальном выражении стоят намного меньше, чем в прошлом году.

Причин занижения таможенных платежей достаточно много. Одной из них является сравнительно высокий уровень таможенных платежей. Для уменьшения размера уплачиваемых таможенных платежей участники ВЭД либо уменьшают стоимость товаров, либо их реальное количество.

В среднем 2/3 нарушений при прохождении российского импорта через таможенную границу вызваны занижением цены и количества ввозимых товаров, что означает значительное непоступление таможенных пошлин и налогов в бюджет страны. Наибольшие потери российского бюджета связаны с импортом из Германии, Китая, Польши и Италии, по которым масштабы занижения таможенной стоимости превышали 2/3 стоимости импорта.

Также таможенная статистика неадекватно отражает импорт физических лиц. Этот вид импорта достиг беспрецедентно больших объемов. Нерегистрируемый беспошлинный импорт - это товары, ввозимые физическими лицами в пределах установленной беспошлинной квоты (до 1000 долл. США и 50 кг) и товары, перемещаемые через таможенную границу в упрощенном (льготном) порядке (от 1000 до 10000 долл. США и от 50 до 250 кг). Размеры этой части импорта определяются путем соответствующего досчета, который осуществляется Центральным Банком России на основе сопоставления розничного товарооборота на внутреннем рынке и объемов поступления товарных ресурсов по учтенным каналам по данным Федеральной службы статистики. Стоимость товаров, ввезенных физическими лицами за 1994-2001 гг., составила около 1/4 от официальной оценки импорта России по методологии платежного баланса. Самых больших значений эта доля достигла в 1996 г. - 31%, в 1 999 г. она упала до самого низкого уровня - 23%, в 2001 г. составляла 23,5% и оставалась, по нашей оценке, примерно на том же уровне в 2002 и в 2003 годах. Большое значение показателя в 1996 объясняется большим размером беспошлинной квоты в то время.

Ввоз товаров физическими лицами в пределах установленных беспошлинных квот - это полулегальный канал поступления товаров без регистрации таможенными органами. Использование таможенных льгот для физических лиц превратило этот бизнес в один из самых распространенных способов провоза «серого» импорта. Крупные фирмы, организовавшие бизнес на беспошлинном ввозе товаров под видом физических лиц, провозят товары в крупных объемах, дробя их на мелкие партии. Каждая партия оформляется по доверенности на подставное физическое лицо. Импортируемые по такой схеме потребительские товары в зависимости от размера партии ввозятся беспошлинно, или облагаются пошлинами по льготным ставкам.

На «серый» импорт потребительских товаров приходится, по разным оценкам, 80-90% общего объема этого вида торговли. Таким образом, мелкий бизнес превратился в прикрытие «серого» импорта. С учетом «серого» импорта оценка «теневого» импорта существенно возрастает, поскольку при оценке «теневого» импорта должны суммироваться обе составляющие: незарегистрированный таможней импорт (превышение экспорта партнеров над импортом) и «серый» импорт физических лиц.

Негативные последствия такого положения сказываются не только в том, что федеральный бюджет теряет доходы. Не менее важно и то, что нарушаются условия равноправной конкуренции внутри страны, создаются серьезные препятствия для развития внутреннего производства. «Теневой» импорт затрудняет реализацию регулирующей функции таможенной системы, сводит на нет эффективность тарифной политики государства.

Факты «теневого» импорта многочисленны. 04 апреля 2006 года сотрудниками оперативных подразделений Шереметьевской таможни был выявлен факт перемещения товаров через таможенную границу РФ с нарушениями действующего законодательства. В ходе проведения оперативно-розыскных мероприятий было установлено следующее: в Шереметьевскую таможню были поданы документы на груз, согласно которым некая фирма-импортер перемещала через таможенную границу РФ мягкие контактные линзы для коррекции зрения в количестве 19 мест общим весом 153 кг. Однако в ходе таможенного досмотра груза было установлено, что количество контактных линз во флаконах превышает заявленное на 3700 шт., а количество линз в индивидуальных пластиковых упаковках - на 24858 шт.

Главное управление по борьбе с контрабандой Федеральной таможенной службы России (ГУБК ФТС России) подвело итоги спецоперации «Гиацинт», проведенной в феврале - марте 2006 г. по всей стране и направленной на выявление нарушений при перемещении через таможенную границу цветочной продукции. Данный сегмент рынка является привлекательным для недобросовестных предпринимателей и позволяет незаконно получать значительный доход, используя лазейки в таможенном законодательстве, в том числе заявление таможенному органу недостоверных сведений при оформлении ввозимой продукции, что выражается в занижении стоимости перемещаемой партии цветов или выдача по документам одного вида товара за другой с более низкой ставкой импортной пошлины. В ходе операции сотрудниками таможни выявлены новые схемы и каналы незаконного ввоза цветочной продукции в Россию, а в отношении недобросовестных участников внешнеэкономической деятельности возбуждено 2 уголовных дела по ст. 188 УК РФ (контрабанда) и более 50 дел об административных правонарушениях. В результате проведённых мероприятий объём цветочной продукции, прошедшей таможенное оформление, по сравнению с аналогичным периодом прошлого года увеличился на 34 %, стоимость - на 50 %, сумма взысканных таможенных платежей возросла на 41 %, в федеральный бюджет перечислено около 17 млн. долл. США.

Одна московская фирма использовала достаточно банальную схему уклонения от уплаты таможенных платежей, заключающуюся в занижении количества перемещаемых товаров. Таможенникам удалось установить маршрут следования контрабандного груза, в результате чего на таможенном посту «Хыркасы» Чувашской таможни (в зоне деятельности Приволжского таможенного управления) было задержано две большегрузных фуры, следующих из Китая в Москву по процедуре международных дорожных перевозок. По предварительным подсчётам 17,5 тыс. пар обуви не было задекларировано, причём часть товара была сокрыта в тайнике, оборудованном в одном из грузовиков. Стоимость задержанного товара составляет более 2,5 млн. руб. Товар следовал в адрес московской фирмы, осуществляющей оптовую торговлю товарами народного потребления.

Другое задержание произведено на подступах к столице - в Сергиевом Посаде, где при проверке четырех контейнеров оказалось, что вес каждого из них был занижен на несколько тонн, а общая стоимость незадекларированного товара превысила 3 млн. долларов США.

Значительный ущерб федеральным доходам наносит коррупция в самих таможенных органах. В отношении должностных лиц таможенных органов в 2005 году возбуждено 216 уголовных дел, по которым проходят 155 человек. Привлечено к уголовной ответственности 107 должностных лиц. За аналогичный период прошлого года данные цифры соответственно составили 192, 188 и 80.

В марте 2005 года Управлением собственной безопасности при содействии правоохранительных органов Финляндии и Великобритании пресечена деятельность преступной группировки (с участием таможенников), которая организовала незаконный ввоз в Россию дорогостоящих моторных яхт. Деятельностью преступной группы государству нанесен ущерб в размеров 1 млн. долларов США. В отношении участников данной преступной группы возбуждены уголовные дела.

В январе 2005 года от руководителей одной из коммерческих фирм, занимающихся реализацией парфюмерии получена информация о вымогательстве со стороны сотрудников Центральной оперативной таможни 200 тыс. долларов США за прекращение проверки в отношении указанной фирмы. При получении взятки в размере 30 тысяч долларов США данные сотрудники были задержаны с поличным.

Значительный ущерб доходам федерального бюджета наносит неправильное администрирование таможенных платежей самими таможенными органами.

Так в Отчете Счетной палаты РФ «О результатах проверки исполнения Федерального закона „О федеральном бюджете на 2004 год“ по доходам в разрезе классификации доходов бюджетов Российской Федерации в ФТС России» обнаружены серьезные нарушения.

Например, идентификация по видам налогов на 3,5 млн. долларов США, поступивших в конце декабря 2002 года на счет по учету таможенных платежей ГТК России от Ассоциации международных автомобильных перевозчиков, была произведена таможенными органами почти через 2 года после поступления этих средств на счет по учету таможенных платежей. Только в марте 2004 года ФТС России были приняты меры по идентификации платежей, поступивших от Ассоциации международных автомобильных перевозчиков на счет ГТК России в июне 2002 года, мае, октябре-декабре 2003 года на общую сумму 5,5 млн. долларов США. В результате указанных недостатков в оформлении документов Ассоциацией международных автомобильных перевозчиков, длительной идентификации произведенных Ассоциацией платежей происходили задержки в поступлении платежей в федеральный бюджет.

Также были случаи, когда пени начислялись таможенными органами не за каждый день просрочки платежей, начиная со дня ее возникновения, а по мере оформления документов, предусмотренных для этих случаев налоговым и таможенным законодательством: требования об уплате таможенных платежей, инкассового поручения, решения таможенного органа о взыскании сумм задолженности за счет имущества должника, судебного решения и исполнительных документов.

В результате в отчетности о задолженности по уплате таможенных платежей и базе данных ФТС России, учитывающей задолженность участников внешнеэкономической деятельности, сумма пени была занижена в несколько раз. Так, например, по ООО «Рэйдмикс» сумма задолженности по уплате пеней по состоянию на 1 января 2005 года составила 47,9 млн. рублей, из них было доначислено 45,3 млн. рублей. Из 64,5 млн. рублей задолженности по пеням ООО «Бентинон» было доначислено 39,6 млн. рублей, из 107,1 млн. рублей по МАRK-2 доначислено 78,4 млн. рублей.

Кроме того, данное положение дел привело к тому, что сумма пени, начисленная на момент выставления инкассового поручения, была погашена участниками внешнеэкономической деятельности по прошествии длительного периода времени с момента выставления инкассового поручения в том же размере.

В 2004 году имело место несвоевременное перечисление ФТС России платежей участников внешнеэкономической деятельности в федеральный бюджет. Несвоевременно перечислялись в федеральный бюджет таможенные платежи крупных плательщиков, вносящих на счета таможенных органов авансы в счет платежей, предстоящих по мере осуществления внешнеэкономических операций. Эти платежи перечислялись ФТС России в федеральный бюджет не по мере осуществления плательщиками внешнеэкономических операций, а только после того, как на всю сумму авансовых платежей оформлялись грузовые таможенные декларации.

На наш взгляд необходимо совершенствование деятельности Главного управления федеральных таможенных доходов ФТС РФ по ускорению идентификации таможенных платежей в их общей сумме.

С задержкой перечислялись в федеральный бюджет платежи, по которым реестры платежных поручений на перечисление средств в доход федерального бюджета были получены ФТС России от региональных таможенных органов в конце декабря 2004 года.

Всего в доход федерального бюджета 2004 года не было перечислено таможенных платежей на сумму 25601,3 млн. рублей, подлежащих уплате в бюджет. В то же время в доход федерального бюджета в 2004 году были включены таможенные платежи 2003 года в сумме 5762,0 млн. рублей, по которым реестры платежных поручений от региональных таможенных органов получены ФТС России 23-26 декабря 2003 года.

Всего доходы федерального бюджета на 2004 год по доходам, администрируемым ФТС России, были занижены на 19839,3 млн. рублей.

В 2004 году имели место случаи, когда таможенные органы не успевали произвести взыскание штрафных санкций с участника внешнеэкономической деятельности в указанный срок исполнения постановления о назначении административного наказания за правонарушения в области таможенного дела. Вместе с тем законодательство Российской Федерации не предусматривает возможность списания таможенными органами задолженности по уплате указанных штрафных санкций.

Значительные средства не поступают в федеральный бюджет в связи с нечетким правовым регулированием применения таможенных преференций при ввозе на таможенную территорию Российской Федерации товаров в качестве вклада в уставный (складочный) капитал предприятий с иностранными инвестициями и технологического оборудования, комплектующих и запасных частей к нему, ввозимых в качестве вклада в уставные (складочные) капиталы организаций. Законодательством Российской Федерации было не определено содержание понятий «основные производственные фонды» и «технологическое оборудование», что создает возможность произвольного отнесения таможенными органами товаров, ввозимых на территорию Российской Федерации, к основным производственным фондам и технологическому оборудованию.

Таким образом, система учета поступающих таможенных платежей таможенными органами требует своего совершенствования. Разумеется необходимо повышать эффективность деятельности таможенных органов.

В заключении целесообразно рассмотреть некоторые пути повышения собираемости таможенных платежей. Рассмотрим их далее.

Главный способ решения проблемы занижения таможенной стоимости - это наличие в таможенных органах объективной справочной ценовой информации о стоимости товаров на мировом рынке. Другими словами необходима разработка единой базы ценовой информации на основные товары и услуги.

Крайним шагом было бы введение так называемой «предотгрузочной инспекции», в ходе которой заключение о реальном количестве и цене импортируемого товара выносит не таможенный инспектор, а нанятая государством частная компания. Принятие решения о передаче функций госорганов частной иностранной компании можно было рассматривать как признание ФТС РФ неисправимо коррумпированной и не способной исполнять свои обязанности. Правительство хотело привлечь к созданию предотгрузочной инспекции, которая предусматривает дополнительный контроль товара при его загрузке на территории страны-экспортера, компанию SGS. Сегодня SGS осуществляет предотгрузочную инспекцию в 17 государствах Африки, Юго-Восточной Азии и Латинской Америки. Европейских стран среди клиентов компании по этому виду деятельности до сих не было. Был также опыт Грузии и Молдавии, но и там от этой идеи отказались.

Введение такой меры является нецелесообразным. Во-первых, ни в одной из развитых стран такая мера не используется. Во-вторых, даже те страны СНГ, которые использовали предотгрузочную инспекцию - отказались от нее. Основной аргумент против - государство теряет свои рычаги влияния в области таможенного дела, становится зависимым от действий зарубежной компании.

Однако полагаться только на ценовую информацию инспекционных компаний нецелесообразно. Следует расширить состав источников ценовой информации.

Необходимо также более широкое применение современных информационных технологий, в частности, формирование и постоянное поддержание в актуализированном состоянии с учетов изменения конъюнктуры рынка базы данных по ценам на товары и услуги. Данная база должна содержать информацию по товарам с учетом детализированного кода ТН ВЭД России, наименования и описания товара, страны происхождения, фирм-производителей, марок, моделей, артикулов, технологий производства, маршрутов доставки и видов транспорта, страхования и других факторов, влияющих на ценообразование.

Важным аспектом этой работы является то, что необходимо не только создать базу данных справочных цен, но и обеспечить ее использование в автоматизированном режиме в ходе таможенного оформления.

Система должна работать по следующему алгоритму. Вначале декларант заявляет свою стоимость таможенному инспектору и то сверяет ее с базой. При отсутствии значительных отклонений товар продолжает оформляться. Если же существуют определенные отклонения, то инспектор может потребовать дополнительные документы, подтверждающие стоимость товара, либо выпустить товар с обеспечением уплаты таможенных платежей по стоимости, рассчитанной на основе ЕБЦИ.

При этом возможно применить норму пункт 3 статьи 40 НК РФ. Она гласит, что в случаях, предусмотренных пунктом 2 статьи 40 (при совершении внешнеторговых сделок), когда цены товаров, работ или услуг, примененные сторонами сделки, отклоняются в сторону повышения или в сторону понижения более чем на 20 процентов от рыночной цены идентичных (однородных) товаров (работ или услуг), налоговый орган вправе вынести мотивированное решение о доначислении налога и пени, рассчитанных таким образом, как если бы результаты этой сделки были оценены исходя из применения рыночных цен на соответствующие товары, работы или услуги.

Рыночная цена определяется с учетом ряда положений. Так рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных (а при их отсутствии - однородных) товаров (работ, услуг) в сопоставимых экономических (коммерческих) условиях. Рынком товаров (работ, услуг) признается сфера обращения этих товаров (работ, услуг), определяемая исходя из возможности покупателя (продавца) реально и без значительных дополнительных затрат приобрести (реализовать) товар (работу, услугу) на ближайшей по отношению к покупателю (продавцу) территории Российской Федерации или за пределами Российской Федерации. Идентичными признаются товары, имеющие одинаковые характерные для них основные признаки. При определении идентичности товаров учитываются, в частности, их физические характеристики, качество и репутация на рынке, страна происхождения и производитель. При определении идентичности товаров незначительные различия в их внешнем виде могут не учитываться. Однородными признаются товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми.

При определении однородности товаров учитываются, в частности, их качество, наличие товарного знака, репутация на рынке, страна происхождения. При определении рыночных цен товаров, работ или услуг принимаются во внимание сделки между лицами, не являющимися взаимозависимыми. Сделки между взаимозависимыми лицами могут приниматься во внимание только в тех случаях, когда взаимозависимость этих лиц не повлияла на результаты таких сделок. При определении рыночных цен товара, работы или услуги учитывается информация о заключенных на момент реализации этого товара, работы или услуги сделках с идентичными (однородными) товарами, работами или услугами в сопоставимых условиях. В частности, учитываются такие условия сделок, как количество (объем) поставляемых товаров (например, объем товарной партии), сроки исполнения обязательств, условия платежей, обычно применяемые в сделках данного вида, а также иные разумные условия, которые могут оказывать влияние на цены.

При этом условия сделок на рынке идентичных (а при их отсутствии - однородных) товаров, работ или услуг признаются сопоставимыми, если различие между такими условиями либо существенно не влияет на цену таких товаров, работ или услуг, либо может быть учтено с помощью поправок.

Также учитываются обычные при заключении сделок между невзаимозависимыми лицами надбавки к цене или скидки. В частности, учитываются скидки, вызванные:

- сезонными и иными колебаниями потребительского спроса на товары (работы, услуги);

- потерей товарами качества или иных потребительских свойств;

- истечением (приближением даты истечения) сроков годности или реализации товаров;

- маркетинговой политикой, в том числе при продвижении на рынки новых товаров, не имеющих аналогов, а также при продвижении товаров (работ, услуг) на новые рынки;

- реализацией опытных моделей и образцов товаров в целях ознакомления с ними потребителей. Одной из основ развития ЕБЦИ будет получение ценовой информации из разных источников.

Реализация указанных мероприятий позволит увеличить перечисляемые в федеральный бюджет таможенные платежи за счет проведения корректировок таможенной стоимости и роста индекса таможенной стоимости ввозимых на таможенную территорию Российской Федерации товаров. По предварительным оценкам сумма дополнительных поступлений составит ежегодно не менее 15 млрд. рублей. При ориентировочной стоимости данных работ 500 млн. рублей (на три года 2007-2009) эффективность финансовых затрат составит 90 рублей на каждый вложенный рубль. В последующие годы затраты на поддержание базы данных в актуализированном состоянии будут существенно ниже, и следовательно эффективность таких технологий будет более высокой.

Таможенные пошлины - это платежи, которые участвуют в процессе регулирования государством внешнеэкономических связей. Они во многом определяют положение страны в международной системе разделения труда, её экономическое состояние, обеспечивают значительную часть доходов страны. На протяжении всей истории страны таможенным платежам уделялось большое значение, что можно заметить и по сей день.

Федеральный бюджет - это центральный элемент бюджетной системы страны. Таможенные сборы - это часть системы, с помощью которой осуществляется пополнение федерального бюджета. Изучая опыт передовых стран, можно отметить, что система таможенных платежей - это главное условие сильного и развитого государства. Обеспечение уплаты таможенных платежей является гарантией постоянного пополнения казны страны, а также условием существования сильного государства.

Для детального анализа изучим таможенную ситуацию на протяжении нескольких последних лет. В 2011 году таможенные сборы способствовали поступлению в федеральный бюджет страны 5845,7 млрд. рублей, а в 2013 году эта сумма составила 6505 млрд. рублей, а в 2015 году эта сумма уменьшилась до 4910,7 рублей. Необходимо заметить, что в 2015 году произошло сильное сокращение объемов декларирования. Одной из главных причин этого стало сокращение объема производства многих товаров, разорение крупных фирм, а также ухудшение внешнеполитической ситуации, введение санкций на ряд товаров. Неурегулированная система таможенных уплат в России также наносит ущерб отечественным производителям.

Многостороннее таможенно-правовое регулирование дополняется налогово-правовым регулированием, что не только обеспечивает эффективность поступлений доходов в федеральный бюджет, но и стимулирует развитие производства и потребления, повышение уровня благосостояния граждан.

При проведении государством политики по регулированию импорта необходимо учитывать, что импорт удовлетворяет потребность населения и избавляет от дефицита той или иной продукции. За этот период импорт стал преобладать в стране, ситуация поменялась только после того, как произошла девальвация рубля, что способствовало снижению конкурентоспособности зарубежных товаров. В этом случае рекомендуется усилить внешнеэкономическую политику по импорту с целью поддержки отечественного производителя.

При этом в целях обеспечения защиты от импортной интервенции следует всесторонне поддерживать отечественных производителей, а именно, необходимы: государственная поддержка промышленных предприятий в виде налоговых льгот и льготных кредитов;

- регулирование цен на продукцию естественных монополий;

- государственная поддержка прикладных исследований и приоритетных направлений в области фундаментальных исследований;

- жесткий финансовый и валютный контроль за деятельностью предприятий, занимающихся ВЭД;

- реформы в таможенной политике по отмене всех импортных льгот по уплате таможенных пошлин по товарам, которые Россия способна производить сама, с одновременным снижением пошлин на сырье для российских производителей, которое невозможно произвести в России.

Как отмечает М.Е. Верстова, «таможенная пошлина, налоги и таможенные сборы по своей сути представляют собой обязательные взносы, являются собственными налоговыми и неналоговыми доходами федерального бюджета, охраняются принудительной силой государства» . В связи с этим можно сказать, что таможенные платежи являются неотъемлемой частью обязательных платежей государства, а их применение возможно в силу самого факта перемещения товаров и транспортных средств через таможенную границу.

Но, тем не менее все это не даёт гарантии того, что финансовая система страны может находиться под угрозой. Сложившаяся тенденция профицита бюджета и наличие социальных обязательств государства обусловили рост расходов, а будущие доходы непредсказуемы, поскольку по большей части зависят от мировых цен на нефть. В 2008 г. треть от всех поступлений в федеральный бюджет страны составляла экспортная пошлина.

Таким образом, решение экономических, социальных, политических проблем, обеспечение функций государства напрямую зависят от мировой конъюнктуры рынка сырьевых товаров, системы таможенно-тарифного регулирования в Российской Федерации.

На таможенную службу возлагаются обязанности по пополнению федерального бюджета страны, что затягивает процесс завершения стадии институционального развития таможенных органов и одновременно служит «налоговым прессом» для участников внешнеторговой деятельности. Для того, чтобы спрогнозировать сумму поступающих средств в местную казну необходимо проводить планирование на государственном уровне и планирование внутри системы, устанавливая определенные контрольные показатели, которые должны быть достигнуты по истечении определенного отрезка времени.

Основной причиной такого глобального снижения являлись санкции, который были введены в ряде стран, а также нестабильный курс валюты и падение цены на топливо. После событий, произошедших на Украине, Российская экономика потерпела убытки. Многие российские предприниматели испытывали трудности со сбытом товара, а ухудшающиеся события лишь обострили обстановку. В связи с этим ужесточилась ситуация пополнения внутреннего бюджета страны за счет внешнеэкономической деятельности.

Но несмотря на экономическую обстановку наблюдаются рост объемов продаж по определенной группе товаров и в определенные государства, а именно:

- в страны дальнего зарубежья производится отправка железа, пластмассы, удобрений, средства наземного транспорта;

- в страны СНГ происходит поставка пшеницы, подсолнечного масла, удобрений, а также пластмассы.

С точки зрения бюджетного планирования, определение источников доходной части федерального бюджета и планирование их величин является первостепенной задачей государства. Для проведения государственной политики в целях обеспечения достойной жизни граждан необходимо наличие финансовой платформы, т.е. доходы должны быть направлены на экономическое развитие страны, обеспечение социального благополучия нации.

Заметим, что на сегодняшний день роль таможенной службы в обеспечении социально-экономического развития страны выражается строчкой в федеральном бюджете государства с десятизначным числом.

Все цели по стратегическому развитию страны прописываются в послании Президента РФ. Они должны отражаться в бюджете государства, с помощь которого в стране осуществляются различные цели, в том числе и осуществляется повышение качества жизни населения, обеспечивается обороноспособность и осуществляется национальная безопасность. С помощью федерального бюджета происходит повышение экономического роста страны, решаются ряд социальных проблем.

Следует отметить, что экономика страны находится в шатком состоянии, которое связано с острой политической обстановкой в мире, а именно финансовый кризис, санкции, военные действия, девальвация рубля, инфляция, присоединение Крыма, который требует постоянного капиталовложения. Всё это ставит внешнеторговую деятельность России под угрозу.

Таким образом, таможенные платежи являются основным источником пополнения федерального бюджета страны. Его роль является ведущей среди иных источников. Что бы обеспечить постоянное пополнения федерального бюджета через данную систему, необходимо структурировать и качественно проработать всю систему таможенных сборов.

Список используемой литературы

- Дюмулен И.И. Международная торговля. Тарифное и нетарифное регулирование. М.: ВАВТ, 2004.

- Свинухов В.Г. Таможенно-тарифное регулирование внешнеэкономической деятельности и таможенная стоимость: учеб. пособие - М.: Экономист. - 2007.

- Сокольникова О.Б. Таможенные платежи как инструмент государственного регулирования ВЭД и экономики России. // Финансы и кредит. - 2009. - № 17.

- Стрижова О.В. Корректировка таможенной стоимости - спорные вопросы // «Новое Законодательство и юридическая практика». - № 1. - январь 2009 г.

Таможенное дело - составная часть государственного механизма, форма проявления внутренней и внешней политики. Как и оборона страны, государственная безопасность, эмиссия денег, внешняя политика, таможенное дело входит в сферу государственной монополии, им занимается только государственный аппарат.

Становление таможенного дела в Российской Федерации связано с коренными экономическими преобразованиями в стране, признанием разнообразия форм собственности, резким сокращением использования в хозяйственной сфере административных методов управления и более широким применением экономических методов воздействия на рыночные процессы. Особое значение для таможенного дела имел отказ в 1989 г. от государственной монополии внешней торговли, в результате чего таможенной службе пришлось вести работу не с десятками государственных внешнеторговых организаций, а со многими тысячами участников внешнеторговой деятельности, представляющих разные организационно-правовые формы хозяйствования.

Выделение в результате распада СССР России как самостоятельного государства вызвало необходимость создания российской таможенной службы, таможенной границы, таможенного права. Организация таможенного дела в РФ регулируется:

Законами Российской Федерации;

Указами Президента Российской Федерации;

Постановлениями Правительства Российской Федерации;

Актами Государственного таможенного комитета (ГТК);

Совместными актами ГТК и иных центральных органов исполнительной власти.

Основным документом, регламентирующим вопросы таможенного права, является Таможенный кодекс, который был принят Верховным Советом РФ 18 июня 1993 г. и вступил в силу с января 1994 г. Таможенный кодекс определяет правовые, экономические и организационные вопросы таможенного дела, является самым детальным законодательным актом по вопросам таможенного регулирования, устанавливает права и обязанности участников внешнеэкономической деятельности и таможенных органов.

Исполнительную и распорядительную деятельность в сфере таможенного дела осуществляют таможенные органы. Они составляют единую систему, в которую входят ГТК, региональные таможенные управления, таможни и таможенные посты. Функции таможенных органов разнообразны и связаны с задачами обеспечения национальных интересов Российской Федерации во внешнеэкономической деятельности и пополнения государственной казны. Исполняя фискальные задачи, таможенные органы осуществляют взимание таможенных пошлин и налогов, относящихся к товарам, перемещаемым через таможенную границу Российской Федерации, а также иных таможенных платежей, вносят в установленном порядке предложения о ставках и механизме применения таможенных пошлин, организуют систему контроля за правильностью определения таможенной стоимости товаров.

Таможенные пошлины - налоги, взимаемые государством с провозимых через национальную границу товаров, по ставкам, определяемым таможенным тарифом.

Таможенные пошлины применяются во внешнеэкономической деятельности. Приоритетными задачами, решаемыми в ходе сбора таможенных пошлин, являются:

Обеспечение формирования доходов федерального бюджета;

Защита отечественного товаропроизводителя от иностранной конкуренции;

Рационализация товарной структуры экспорта и импорта;

Создание условий для изменения в структуре производства и потребления;

Обеспечение условий для интеграции в мировую экономику.

Виды таможенных пошлин. По экономическому содержанию различают:

Ввозные (импортные);

Вывозные (экспортные);

Транзитные таможенные пошлины.

1. Доминирующее место занимают ввозные пошлины, которые взимаются таможнями при поступлении иностранных товаров на внутренний рынок. Таможенные пошлины поступают

исключительно в федеральный бюджет РФ. На 1999 г. запланировано поступлений от таможенных пошлин и иных таможенных сборов и платежей в сумме 91,3 млрд. руб., в том числе от ввозных пошлин - 60,5 млрд. руб. В зависимости от конкретных условий ввозные пошлины могут иметь вид антидемпинговых, покровительственных (протекционистских), преференциальных, специальных и др.

Антидемпинговые пошлины обеспечивают защиту внутреннего рынка РФ от ввоза товаров по демпинговым ценам (по ценам, более низким, чем на мировом рынке) с тем, чтобы оградить отечественных товаропроизводителей от недобросовестной конкуренции.

Покровительственные (протекционистские) пошлины - это высокие таможенные пошлины на ввозимые товары. Они позволяют защищать предпринимателей страны от иностранной конкуренции, ставят отечественных производителей в более благоприятные условия, что повышает конкурентоспособность российских товаров на внутреннем рынке. В настоящее время применение протекционистских пошлин регламентируется международными соглашениями.

Преференциальные пошлины представляют собой предпочтительные пошлины, которые устанавливаются государством для создания благоприятного режима прохождения товарных потоков для одного или нескольких государств при импорте всех или отдельных групп товаров. Они могут применяться как на взаимной основе, так и в одностороннем порядке. Преференциальные пошлины являются выражением экономической политики государства в борьбе за рынки сбыта, источники сырья, сферу приложения капитала.

Специальные пошлины устанавливаются в качестве защитной меры в случае, если на территорию РФ ввозится какой-либо товар в количестве или на условиях, угрожающих национальной экономике, либо как ответная мера на дискриминационные действия иностранных государств в отношении российских товаропроизводителей.

2. Вывозные (экспортные) таможенные пошлины применяются на ограниченный круг товаров, так как всеобщность их установления будет препятствовать развитию экспорта. Как правило, экспортные пошлины распространяются при вывозе из страны произведений искусства и старины. В то же время экспортные пошлины устанавливаются на экспортную продукцию (главным образом на энергоносители) в тех случаях, когда вследствие определенных условий предприятия-экспортеры получают сверхприбыль. Например, экспортеры выигрывают при падении курса национальной валюты, так как из тех же объемов экспорта они извлекают существенно большую рублевую выручку. В таких условиях государство может ввести экспортные таможенные пошлины и изъять сверхприбыль в доход бюджета

3. Транзитные таможенные пошлины используются для покрытия издержек по контролю за транзитом иностранных грузов.

Таможенные пошлины взимаются при пересечении товаров через границу на основе таможенного тарифа, представляющего собой систематизированный по группам товаров свод ставок таможенных пошлин, применяемых к товарам, перемещаемым через таможенную границу и предъявляемым для таможенного оформления. Таможенный тариф содержит код товара, краткое наименование товара, единицы обложения товаров таможенными пошлинами и ставки пошлин.

Различают следующие виды ставок таможенных пошлин:

Адвалорные;

Специфические;

Комбинированные или альтернативные.

Адвалорные ставки определяются в процентах к таможенной стоимости товаров.

Специфические ставки устанавливаются в определенной сумме к количественной или весовой единице измерения товаров (например, в ЭКЮ за 1 декалитр).

Комбинированные (альтернативные) ставки сочетают элементы двух первых видов. Обычно комбинированные таможенные тарифы содержат несколько типов ставок на один и тот же товар.

Величина таможенных пошлин зависит от таможенной стоимости товара и таможенных тарифов. В соответствии со ст. 12, 13, 15 Закона РФ «О таможенном тарифе» приказом ГТК РФ от 5 января 1994 г. № 1 таможенная стоимость товара заявляется декларантом таможенному органу при перемещении товара через таможенную границу.

Таможенная стоимость товара может быть определена следующими методами:

1) по цене сделки с ввозимым товаром;

2) по цене сделки с идентичными товарами;

3) методом вычитания стоимости;

4) методом сложения стоимости;

5) резервным методом.

Основными являются первый и второй. При расчете таможенной стоимости первым методом принимается заявленная декларантом контрактная стоимость товара, рассчитанная на основе контрактной цены, расходов на транспортировку ввозимого товара до таможенного оформления и стоимости упаковки.

При определении таможенной стоимости вторым методом за основу принимается цена сделки с идентичным товаром, если этот товар ввезен одновременно с оцениваемым, но не позднее 90 дней с даты ввоза оцениваемого товара. Под идентичными понимают товары, одинаковые во всех отношениях. Идентичность определяется по следующим признакам:

Страна происхождения;

Производитель;

Товарный знак;

Таможенные льготы могут быть установлены по отдельным видам товаров в виде:

1) освобождения от уплаты пошлины;

2) снижения таможенного тарифа;

3) установления преференциальных таможенных квот;

4) возврата ранее уплаченной пошлины.

Льготы в отношении таможенных платежей могут предоставляться либо на условиях взаимности, либо в одностороннем порядке.

Контрольные вопросы

1. Поясните роль таможенных пошлин в экономической политике государства.

2. Перечислите виды импортных таможенных пошлин.

3. Как определяется таможенная стоимость товара?

4. Что является объектом обложения таможенными пошлинами?

5. В чем заключаются таможенные льготы?

6. Что вы знаете о ставках таможенных пошлин?

7. В какой бюджет поступают таможенные пошлины?