Ипотека от сбербанка с материнским капиталом. К последнему пункту относятся. Как рассчитать процентные ставки и переплату по ипотеке.

Многие банковские учреждения предоставляют займ под средства материнского капитала. Они берут средства маткапитала либо как первоначальный взнос, либо допускают погашение части задолженности этими деньгами.

Для расчета информации по оформляемому займу, банки придумали ипотечный калькулятор с материнским капиталом. Он есть на сайте практически у любого финансового учреждения, имеющего государственную аккредитацию.

Для чего нужен ипотечный калькулятор

После того как родителями ребенка будет принято решение потратить денежные средства материнского капитала на улучшение жилищных условий семьи, нужно начинать собирать документы и присматривать банк. Именно выбор надежного банка, который может предоставить семье более выгодные условия, является очень важным моментом во взятии ипотеки под материнский капитал.

После того как был выбран банк и программа, нужно выяснить:

- Как будут проходить платежи.

- Сколько процентов будет переплачено.

- В какие сроки будет погашена вся задолженность.

Ипотечный калькулятор с материнским капиталом поможет узнать это.

Чтобы при оформлении воспользоваться ипотечным калькулятором можно:

- найти его на сайте того банка, в котором оформляется кредит;

- попросить сотрудника банковского учреждения провести работу с калькулятором у вас на глазах.

Калькулятор создан специально для того, чтобы человек мог видеть общую картину и смог всегда, распечатав график, следить за платежами.

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Онлайн-калькулятор ипотеки в домашних условиях

Для того чтобы воспользоваться онлайн-калькулятором определенного банка необходимо зайти к нему на сайт. После того как перешли на калькулятор, вы увидите несколько полей, которые необходимо заполнить:

Для того чтобы воспользоваться онлайн-калькулятором определенного банка необходимо зайти к нему на сайт. После того как перешли на калькулятор, вы увидите несколько полей, которые необходимо заполнить:

- стоимость приобретаемого жилья;

- сумма средств, которые вы можете внести (материнский капитал, плюс, если есть накопления можно посчитать вместе с ними);

- денежная валюта, в которой оформляется ипотека (рубли, евро, доллары);

- срок, на который берется займ - количество месяцев;

- процентная ставка по ипотеке;

- тип оплаты.

Тип платежей может быть:

- аннуитентный (сумма платежа фиксирована до конца выплаты кредита);

- дифферинцированный (сумма ежемесячного взноса постоянно уменьшается).

Что указано на графике

Пример графика платежей кредитного калькулятора

Будет прописана:

- общая сумма ипотечного займа;

- на сколько месяцев она дана и проценты;

- тип ежемесячных платежей;

- будет указана общая сумма и переплата за ипотеку.

В графике будет указана нумерация столбцов:

- Номер месяца (1, 2, 3 и т.д.);

- Остаток долга;

- Погашение основного долга;

- Начисленные проценты;

- Размер, денежной оплаты, которая должна будет происходить каждый месяц.

Онлайн-калькулятор сделан очень просто и рассчитан на использование обычными людьми, которые не имеют ничего общего со служащими банковских организаций.

Например, сумма займа составляет 4 000 000 руб. Первоначальный взнос 500 000 руб. Срок ипотеки составляет 18 лет. Процент по кредиту - 12% годовых.

Проведем расчеты.

- При выборе дифференцированного платежа переплата составит 3797500 руб., а общая сумма выплат - 7297500 руб.

- При аннуитетном платеже переплата будет - 5057544,16 руб., а общая сумма выплат - 8557544,16 руб.

Кредитным калькулятором на сайте банка довольно легко пользоваться. Если по каким-то причинам это не получается, то можно просто посетить отделение банка, где сотрудник подскажет, как это делается.

Видеоинструкция: калькулятор Сбербанка.

Каждая семья с сертификатом имеет право на получение ипотеки под . При этом родители сами решают, какой банк выбрать, и как именно использовать свой сертификат.

Ипотека под материнский сертификат может использоваться для покупки:

- готового жилья;

- земельного участка;

- недвижимости в стадии строительства.

Также существует несколько способов применения капитала, обычно им погашается первоначальный взнос, но есть и другие варианты.

Условия

Процедура получения и использования материнского капитала регулируется от 2006 года.

А вопросы оформления ипотеки и способы ее использования прописаны в от 1998 года.

Требования к заемщику

Практически все банки выдвигают к заемщику одинаковые условия. Важной особенностью является то, что финансовые компании охотнее соглашаются оформить ипотеку на хозяйку будущего капитала, а именно на мать семейства.

Конечно, в большинстве случаев основным плательщиком выступает отец, так как он имеет официальный доход, в то время как многие женщины не работают с маленькими детьми.

Но все же для упрощения процедуры лучше оформлять займ именно на женщину, а платить по факту будет мужчина.

Если же семья захочет рассредоточить свои кредитные обязательства, то процесс получения ипотеки может значительно затянуться.

К примеру, обычно от семьи требуется предоставить лишь стандартный список бумаг, но если клиентом выступает отец, то также потребуется предоставить документальное подтверждение наличия неизрасходованного капитала.

Кроме того, может потребоваться подтверждение общих доходов семьи. Большим плюсом в таком случае будет наличие не только официальной зарплаты у мужа, но и декретных у жены.

Если все эти условия выполняются, то банковская организация не сможет отказать в выдаче займа.

Программы, предлагаемые банками

Обычно плательщику предлагается несколько вариантов использования капитала:

- Внесение первого взноса с помощью материнского сертификата. Однако этот вариант имеет один недостаток, Пенсионный Фонд страны осуществляет перечисления на счет банка в течение двух месяцев. Если семья хочет получить квартиру сразу, то лучше воспользоваться другим способом.

- Гашение остатка кредита материнским капиталом. Стоит отметить, что реализовать такой способ можно, если займ брался для приобретения готовой недвижимости, так как в иной ситуации Пенсионный Фонд выдаст отказ на трату капитала.

- Приобретение недвижимости по специальному предложению финансовой компании. В некоторых банках можно ознакомиться с предложениями и тарифными планами получения ипотеки только под материнский капитал.

В основном жилье по последней программе предлагается среднего класса комфортности, например, дома в отдалении от города, часть долевой собственности.

Рассматривают такой вариант обычно граждане с невысоким уровнем дохода.

Ипотека под материнский капитал

Иногда получение займа осложняется тем, что родители не соответствуют определенным требованиям банка.

Без справки о доходах

Можно ли получить ипотеку под материнский капитал без справки о доходах? Можно, но при этом важно понимать, что большинство банков должны иметь определенные гарантии от заемщика о том, что он сможет оплатить кредит вовремя.

Поэтому крупные организации не предоставляют займ без справки о доходах.

Однако есть некоторые компании, которые предлагают подобную услугу, но и по кредиту совсем не радуют.

В таком случае заемщику стоит определиться, что для него лучше:

- взять ипотеку с высокими процентами;

- либо устроиться на официальную работу и проработать на ней хотя бы полгода.

Понятно, что некоторые граждане работают в настоящее время без трудоустройства или удаленно на дому и не видят необходимости искать себе другой заработок, но тогда они могут оформить себе «левое» трудоустройство просто для справки банку.

Однако тогда они идут на определенный риск, так как работники банка могут легко раскрыть обман и отказать в кредите.

Без первоначального взноса

На сегодня банки практически не предоставляют ипотечный кредит .

Сложность заключается в том, что использовать материнский сертификат для первого взноса можно только по истечении трех лет с момента рождения второго ребенка.

Поэтому если родители хотят получить займ сразу, то лучше им иметь сбережения для оплаты первого взноса.

Какие банки дают?

Сегодня услугу ипотечного кредитования с использованием материнского капитала осуществляют многие крупные банки.

Стоит отметить, что микрофинансовые организации также осуществляют данную услугу, но в связи с частыми случаями мошенничества не рекомендуется обращаться в конторы с сомнительной репутацией.

Сбербанк

Главный российский банк страны предоставляет ипотечные кредиты с материнским сертификатом для приобретения готовой недвижимости или жилого объекта в стадии строительства.

Стоит отметить, что программа по праву считается одной из самых выгодных для плательщика:

- по данной программе установлены в размере 12 процентов в год.

- По сумме займа имеется минимальное ограничение – от 45 тысяч рублей.

- Максимальный срок выдачи кредита – тридцать лет.

- Самый первый взнос может быть оформлен по небольшой ставке – 10% от стоимости жилья.

- При прохождении процедуры клиенту не нужно оплачивать комиссии, а также имеется возможность досрочного погашения.

Россельхозбанк

предоставляет ипотеку под материнский капитал на тех же условиях, как и другим заемщикам:

- Сертификатом можно погасить часть займа или внести первый взнос.

- Однако если семья, в которой имеется более одного ребенка, является также и молодой семьей по госпрограмме, то такая пара может рассчитывать на снижение первого взноса и на другие дополнительные льготы.

- Чтобы получить потеку под маткапитал в Россельхозбанке заявитель должен иметь общий стаж на протяжении пяти последних лет не менее одного года официальной работы, а на текущей работе трудиться не менее полугода.

- Займы предоставляются только гражданам России.

- Процентная ставка начинается от 12 процентов.

- Максимальный срок кредитования – 25 лет.

ВТБ 24

Банк предлагает своим плательщикам выбрать несколько вариантов использования материнского капитала:

- внести первый взнос;

- повысить сумму кредита или погасить остаток долга.

Условия следующие:

- Процентные ставки варьируются от 11 до 14,5 процентов.

- Самая маленькая сумма займа не должна быть меньше 900 тысяч рублей, а самый минимальный взнос не меньше 10 процентов от рыночной цены недвижимости.

- Займы выдаются сроком до 50 лет.

Как оформить?

Для оформления займа клиент обращается в банк по месту жительства. Если его заявка одобряется, то гражданин начинает искать квартиру и оформлять документы.

После окончательного одобрения его кандидатуры банком заемщик обращается в Пенсионный фонд с сертификатом, где его заявление рассматривается до двух месяцев.

Если Фонд одобряет заявку, то деньги перечисляются на расчетный счет банковской организации.

Документы

Для оформления ипотеки с использованием материнского капитала необходимы следующие документы:

- главный документ удостоверения личности в отношении двух супругов;

- справки по установленной форме 2-НДФЛ;

- ксерокопия маткапитала;

- документальное подтверждение от Фонда о том, что на счете клиента есть остаток средств;

- договор купли-продажи недвижимости;

- другие документы по требованию банка.

Образец договора

Для покупки жилья по ипотеке требуется составить договор о приобретении квартиры или долей для получения права собственности. В нем указывается подробная информация о покупателе и продавце, которым выступает банк.

В договоре указываются основные моменты:

- оплаты и передачи жилья, также если используется часть материнского капитала об этом указывается в обязательном порядке;

- данные о госрегистрации жилья;

- обязанности и гарантии каждой стороны.

Заявление в Пенсионный Фонд

Для перевода средств из Фонда в банк необходимо составить заявление:

- Посередине указывается название документа, а именно заявление о распоряжении средствами семейного капитала.

- Далее указывается информация о владельце сертификата, определяются цели для использования сертификата, прописывается информация о родственных отношениях с ребенком и прилагается список документов.

На видео об использовании маткапитала на приобретение жилья

Проблема покупки жилья сегодня актуальна как никогда - более 70% семей не могут купить себе жилое помещение в силу отсутствия финансовых средств.

В этом случае нередкой «палочкой-выручалочкой» является ипотечный кредит, который частично можно погасить средствами материнского капитала.

Общая информация о программе

На территории РФ сегодня действуют различные программы по финансовой поддержке молодых семей, одной из которых является материнский капитал.

Получить его могут те семьи, в которых имеется два или более несовершеннолетних ребенка.

Выдача сертификата, удостоверяющего право пользоваться средствами материнского капитала, происходит в районных отделениях Пенсионного Фонда РФ.

Действующая программа по поддержки молодых семей предусматривает использование средств материнского капитала в разных направлениях и после достижения трехлетнего возраста вторым ребенком.

Однако существуют форс-мажорные обстоятельства, по причине которых эти правила могут быть нарушены.

Так, к таким форс-мажорным обстоятельствам относится необходимость погашения взятых ранее кредитов, средства которых были направлены на реставрацию жилого помещения.

Кроме того, молодая семья может направить средства на приобретение нового жилья, а если у них не хватает собственных финансовых средств, они могут взять ипотеку под материнский капитал в Сбербанке.

При этом материнский капитал может быть направлен на:

- внесение первоначального взноса в период оформления ипотеки;

- погашение основной задолженности после оформления ипотечного кредита.

Условия предоставления ипотеки Сбербанка под материнский капитал

Своим клиентам Сбербанк предоставляет возможность оформления ипотеки, частичное погашение которой будет происходить материнским капиталом.

При этом банк обеспечивает выгодные условия кредитования (процентные ставки в зависимости от срока погашения и суммы кредитования варьируются от 9,5% до 13% годовых) по сравнению с иными банковскими учреждениями:

| Наименование банковского учреждения | Процентная ставка по ипотечному кредиту |

| Сбербанк России | От 9,5 % |

| Банк Москвы | От 10,5% |

| ВТБ 24 | От 11,9% |

Сроки погашения займа напрямую зависят от доходов заемщика и суммы кредитования.

Максимальный срок погашения основного долга по ипотечному кредиту и процентов составляет 30 лет.

При оформлении ипотечного кредита в Сбербанке большую роль играет возраст заемщика.

На момент оформления ему не должно быть менее 21 года, а на момент погашения долга более 75 лет.

Как и любой тип кредитования, ипотека выплачивается посредством ежемесячных платежей, размер которых зависит от:

- суммы кредитования;

- ежемесячных доходов заемщика;

- срока погашения задолженности.

Ипотека Сбербанка с использованием материнского капитала имеет целый ряд преимуществ перед другими банками, к которым относятся:

- полное отсутствие комиссионных сборов;

- возможность получения продления срока погашения кредита;

- возможность получения отсрочки кредита (форс-мажорные обстоятельства, при которых заемщик становится некредитоспособным);

- возможность досрочного погашения задолженности.

- заемщик должен иметь постоянное место работы, на котором он работает не менее 6 месяцев и стаж работы до 1 года за последние 5 лет;

- возраст заемщика на момент кредитования должен достигать 21 год;

- возраст заемщика на момент погашения ипотеки не должен превышать 75 лет;

- у заемщика должны иметься денежные средства, которые будут направлены на погашение первоначального взноса (в данном случае можно использовать средства из материнского капитала);

- привлечение созаемщиков (не более 3-х физических лиц), доход которых также учитывается при оформлении ипотеки.

Созаемщиком в обязательном порядке выступает супруг/супруга в независимости от его (ее) возраста и платежеспособности.

Требования к имуществу

Сбербанк выдает ипотечный кредит под материнский капитал с целью приобретения квадратных метров на первичном или вторичном рынке жилья.

При этом при его покупке обязательное идет оформление долевой собственности всех членов семьи заемщика: супруга, супруги и всех несовершеннолетних детей с целью установления конкретной доли для каждого из них.

Имущество, приобретаемое на средства ипотечного кредита, может выступать в качестве залога, поэтому его стоимость при оценке не должна быть менее 80% от суммы кредитования.

Приобретаемое имущество должно находиться на территории РФ, быть пригодным для проживания и не нарушать права потребителей.

В нем должны быть созданы все условия для нормального проживания (отопление, вода, санузел и т.д.), а земля, на которой оно расположено должно предназначаться только для индивидуального жилищного строительства.

Необходимые документы

Оформление ипотечного кредита начинается с посещения ближайшего отделения Сбербанка заемщиком и созаемщиком, где им необходимо:

- заполнить анкету (заявление);

- в обязательном порядке предоставить документы, утверждающие их личность (паспорт);

- получить перечень документов, предоставить которые необходимо в течение одного месяца с момента подачи заявления.

К последнему пункту относятся:

- сертификат на материнский капитал (оригинал и его копию);

- документы, утверждающие наличие неиспользованных средств материнского капитала (получаются они в отделении ПФ РФ);

- документы, утверждающие платежеспособность (справка с места работы о доходах за последние полгода);

- договор купли-продажи приобретаемого имущества.

Чтобы погасить уже имеющийся ипотечный кредит в Сбербанке, необходимо предоставить следующую документацию:

- документ, удостоверяющий личность заявителя (паспорт);

- документ, утверждающий место жительства заемщика вместе с остальными членами семьи в жилом помещении, приобретенного за средства ипотечный кредит;

- свидетельство пенсионного страхования на имя обладателя материнским капиталом;

- договор и его копия, составленный при оформлении ипотечного кредита;

- справка о размерах основного долга по ипотечному кредиту;

- договор о получении ипотечного кредита, который своевременно прошел государственную регистрацию;

- документы, утверждающие оформление долевой собственности всех членов семьи заявителя;

- выписка с домовой книги;

- копия лицевого счета заявителя.

Сбербанк ипотека плюс материнский капитал не может предоставить право в том случае, если заявитель не обратился в ПФ РФ и не направил в него заявление с просьбой использования определенной части денежных средств материнского капитала на погашение основного долга в банке.

Этапы и нюансы процедуры оформления

Досрочное погашении займа становится невозможным без положительного ответа от ПФ РФ на использование материнского капитала в целях погашения задолженности по ипотечному кредиту, а также при не указании заемщиком при оформлении кредита о дальнейшем его погашением посредством средств материнского капитала.

В данном случае требуется проводить рефинансирование кредита, при оформлении котором от вас потребуются дополнительные финансовые затраты.

ПФ РФ рассматривает заявление заемщика на протяжении 30 дней, после чего, в случае положительно ответа, денежные средства с материнского капитала напрямую перечисляются в Сбербанк (заявителю на руки денежные средства не выдаются!).

По закону, в случае получения положительного ответа, Пенсионный фонд должен направить средства в Сбербанк в течение двух месяцев после принятия решения.

Но если ПФ РФ по каким-то причинам откажет, то погашение или получение ипотечного кредита станет невозможным.

Видео: Ипотека и материнский капитал

В настоящее время достаточно много людей получают материнский капитал и используют его для погашения ипотеки. На сегодняшний день размер материнского капитала составляет 409 тысяч рублей. Первоначально я думал, что расчет ипотеки с материнским капиталом можно сделать достаточно просто — нужно рассчитать займ с учетом досрочных платежей. А уплата капиталом ипотеки — это просто вид досрочного платежа. Но оказалось это не так. Погашение материнским капиталом производится особым образом. Дело в том, что банк обязан учесть деньги материнского капитала именно в ту дату, в которую они поступили на счет. При этом дата очередного платежа по кредиту меняется — вместо даты по графику в данном месяце появляется дата внесения материнского капитала. Вот как об этом написано в договоре кредита в Сбербанке.

Попробуем понять, что значат эти фразы.

1. Очередная дата графика платежей не меняется. Т.е. если вы платили допустим 20го числа, так и будете платить.

2. Будет происходить пересчет графика платежей с учетом досрочных погашений. Изменится размер очередного платежа, а также будет оплата в дату погашения материнским капиталом.

Рассмотрим пример графика с учетом материнского капитала.

Данный кредит можно посчитать с помощью . На выходе вы получите такую же таблицу выплат, что и на оригинальном графике платежей.

Данный график соответствует следующему кредиту Сбербанка(данные без учета досрочных погашений):

Расчет аннуитетного кредита с материнским капиталом

| Параметры кредита | |

|---|---|

| Тип платежей: | аннуитетные |

| Размер кредита: | 1 млн. 800 тыс руб. |

| Ставка кредита: | 12.4% годовых |

| Срок кредитования: | 180 мес или 15 лет |

| Ежемесячный платеж: | 20 068.39 руб |

| Сумма долга с учетом процентов: | 2173635.88 + 1800000 |

| Величина переплаты (начисленные проценты): | 2173635.88 |

| Досрочное погашение | |

| Дата погашения | 14 марта 2013 года |

| Сумма погашения материнским капиталом | 392321.8 руб чисто на погашение |

| Расчет после досрочного погашения | |

| Новый ежемесячный платеж | 17175.08 |

| Проценты к уплате: | 1725948.03 с учетом досрочки |

Как видно из графика платежей, очередной платеж в случае погашения материнским капиталом приходится на дату внесения материнского капитала, т.е. на 14 марта 2013 года.

Остальные цирфы соответсвующие данной строчке каждутся не слишком понятными. Попытаемся разобраться.

В столбце «Проценты за пользование кредитом» отображается сумма процентов, уплаченная за месяц между 2мя датами — 25 февраля 2013 и 14 марта 2013.

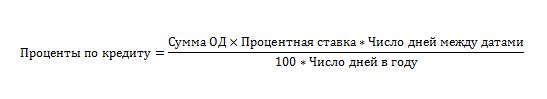

Попробуем рассчитать эту сумму вручную. Для этого нам нужна формула вычисления процентов.

Ставку мы знаем, осталось определить остаток долга на дату 25 февраля 2013 года -он равен 1775983.61.(для расчетов использовался указанный ниже кредитный калькулятор).

Сумма же в погашение ОД по данному калькулятору — 3329.54(сходится с графиком сбербанка)

Есть небольшая неувязочка. Банк написал нам платеж 25 февраля, поскольку платеж приходится на выходной.

На самом же деле дата очередного платежа 23 февраля и нам нужно посчитать проценты с 23 февраля по 14 марта 2013 года.

Рассчитаем проценты:

% = 1775983.61 * 0.124*(14мар — 23 фев)/365 = 1775983.61 * 0.124*19/365 = 11463,61

При вычислениях округлял до 2х знаков после запятой

Таким образом, наш платеж 14 марта в случае погашения материнским капиталом должен вычисляться по формуле

Платеж = Проценты + ОД + Погашение материнским капиталом.

Погашение материнским капиталом = Платеж — (Проценты + ОД)

Погашение материнским капиталом = 408960.50 — (11463.61 + 5174.65) = 392321.8

Именно эта сумма идет именно в досрочное погашение, исключая сумму основного долга.

Далее для определения нового платежа после досрочного погашения материнским капиталом нужно рассчитать новый основной долг

Новый ОД = Старый ОД — Погашение материнским капиталом — Сумма в погашение ОД

Подставим данные и получим

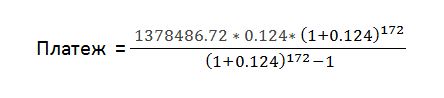

Новый ОД = 1775983.61 — 5174.65 - 392321.8 = 1378486.72

Исходя из этой суммы будет рассчитываться новый аннуитетный платеж по займу. Подставим новые данные кредита в формулу аннуитетного платежа

и получим следующий результат(n в нашем случае = 180 — 8 = 172)

Новый аннуитетный платеж = 17175.08

Таким образом новый платеж составил 17175.08 рублей. Однако на графике нестыковка

Платеж под номером 9 равен 22326.47 рублей. Очевидно в этот платеж входит процентный платеж за период 14 марта — 23 марта. За этот период мы не заплатили проценты(мы сделали досрочное погашение зараннее). Попробуем посчитать этот платеж

Платеж за 9 дней = 22326.47 — 17175.08 = 5151.39

Ипотечное кредитование для многих молодых семей является единственной возможностью приобрести жилье. Цены на квадратный метр в новостройках и вторичном жилье, которые установились на современном рынке, не позволяют приобрести квартиру без рассрочки платежа. Для семей, воспитывающих двух и более детей, хорошим подспорьем для получения ипотеки может стать материнский капитал. Так, главный российский финансовый регулятор Сбербанк выдает ипотеку под материнский капитал на выгодных условиях. О том, как получить кредит под материнский капитал, вы узнаете из этой статьи.

Что такое материнский капитал и как получить под него кредит

Материнский капитал – это мера государственной поддержки молодых семей, которые родили или усыновили двух и более детей. Можно ли взять кредит под материнский капитал ? Ответ однозначный – да! Но есть некоторые правила.

Материнский капитал может быть потрачен на различные цели: образование детей, пенсию матери и пр. Но главным способом траты выплаты по-прежнему остается улучшение жилищных условий.

Конечно же бывают случаи когда в материнском капитале отказывают. Причин невыдачи сертификата может быть много.

- Отсутствие оснований выдачи;

- прекращение оснований к получению дополнительных мер государственной материальной поддержки;

- лишение родительских прав супруга;

Материнский капитал становится хорошим подспорьем для получения ипотеки. Его можно полностью отдать в счет уплаты первоначального взноса по ипотеке, а также добавить к нему собственные сбережения, тем самым увеличив сумму платежа. Кроме того, маткапитал можно пустить в счет погашения текущих платежей. На материнский капитал можно купить квартиру в ипотеку в новостройке или на вторичном рынке, произвести обмен старого жилья на новое, поучаствовать в долевом строительстве, построить собственный частный дом и пр.

С 2016 года сумма выплаты составляла 453 тысячи рублей, в 2017 году вплоть до 2020 года изменения суммы семейного капитала (индексации) проводится не будет вследствие влияния инфляции и других финансовых причин.

Как оформить заем под материнский капитал

Данный вид поддержки семей с детьми появился в государстве 1 января 2007 года.

Благодаря программе“Ипотека плюс материнский капитал в сбербанке многодетные семьи могут быстро оформить ссуду на жилье.

Чтобы направить сертификат маткапитала в счет уплаты первого взноса или части платежа по кредиту, необходимо соблюсти следующие условия:

- поскольку маткапитал можно использовать частями, необходимо брать в пенсионном фонде справки об оставшихся суммах субсидии и предоставлять их в Сбербанк по первому требованию;

- чтобы направить маткапитал в счет уплаты части долга по кредиту, необходимо взять в Сбербанке справку о сумме ссуды и составить заявление на погашение ее части;

- чтобы перечислить маткапитал в банк, необходимо также подать заявление в пенсионный фонд;

- для уплаты первоначального взноса необходимо представить копию кредитного договора или ипотечного контракта.

Для выплаты кредита по частям необходимо представить в пенсионный фонд следующие бумаги:

Как получить кредит в Сбербанке

Оформить заявку на приобретение квартиры в ипотеку в Сбербанке молодая семья может, обратившись в отделение банка лично или заполнив соответствующую заявку на сайте регулятора. Затем предусматривается следующий порядок действий:

- Заявка на ипотечный кредит и полный комплект документов предоставляется в отделение Сбербанка или банка-партнера.

- После предоставления документов необходимо дождаться положительного решения по кредиту.

- Следующим шагом становится выбор объекта недвижимости – например, квартиры в новостройке или на вторичном рынке жилья.

- Документы на этот объект недвижимости также предоставляются в Сбербанк.

- После этого две договаривающиеся стороны (заемщик и Сбербанк) подписывают необходимую кредитную документацию.

- Права на недвижимый объект регистрируются в Росреестре.

- Заявка на жилищный кредит полностью одобряется, и сумма кредита выплачивается.

Каковы условия получения ипотечного кредита

Направить материнский капитал в счет погашения ипотеки в Сбербанке молодая семья может при соблюдении определенных условий. Во-первых, необходимо соблюсти условия предоставления ипотеки и требования, предъявляемые к ипотечным заемщикам:

- ипотека выдается гражданам старше 21 года;

- возраст лица, выплачивающего ипотеку, к моменту окончания срока кредита не должен превышать 75 лет;

- ипотеку выдают только гражданам, официально трудоустроенным на протяжении последнего полугода;

- если плательщик не может подтвердить свою платежеспособность, он должен привлечь себе трех созаемщиков или поручителей.

Чтобы использовать для уплаты ипотеки материнский капитал, необходимо также выполнить условия кредитования с маткапиталом:

- жилье (квартира и т.д.), приобретаемое по кредиту, должно быть оформлено в собственность заемщика или общую долевую собственность с его супругом и детьми;

- если заемщик получает зарплату не в Сбербанке, он должен документально подтвердить свою занятость и платежеспособность или привлечь созаемщиков и поручителей;

- в течение полугода с момента выдачи кредита заемщик должен обратиться в пенсионный фонд, чтобы выполнить перечисление маткапитала.

Чтобы взять квартиру в ипотеку с материнским капиталом, помимо обычных документов для получения кредита необходимо предоставить в банк еще и следующие бумаги:

- государственный сертификат на материнский или семейный капитал;

- справку из пенсионного фонда об остатке средств на счете маткапитала.

Теперь граждане могут самостоятельно контролировать через исполнение поданных заявлений работниками ПФ.

Каковы преимущества кредита в Сбербанке

Выбирая кредитора для получения ипотеки, многие молодые семьи выбирают именно Сбербанк. Во-первых, именно этот банк является наиболее стабильным, все финансовые действия в нем застрахованы. К тому же Сбербанк предлагает своим клиентам следующие преимущества:

- приятные процентные ставки по кредиту;

- отсутствие комиссий и других обеспечительных сборов;

- льготы по кредитам для молодых семей;

- индивидуальные условия для каждого клиента (рассмотрение заявок и обслуживание);

- особые условия для клиентов, получающих зарплату на карты Сбербанка или работающих в аккредитованных банком организациях;

- возможность увеличения суммы кредита при привлечении созаемщиков.

Как рассчитать процентные ставки и переплату по ипотеке

В числе дополнительных сведений указывается, является ли заемщик получателем зарплаты на карту Сбербанка. Для более точного расчета можно также указать величину пенсии, дополнительный заработок, количество членов семьи, ежемесячные доходы и расходы, выплаты по другим кредитам и так далее.

С помощью сайта Сбербанка вы получите предварительные сведения о сумме кредита, процентной ставке, объеме переплаты, сроке кредита и графике его погашения. С этими цифрами вам необходимо обратиться в отделение Сбербанка и уточнить все подробности.

Можно ли потратить материнский капитал на покупку автомобиля

Помимо ипотечного кредитования, маткапитал можно потратить на образование детей, пенсию матери, выплату иных кредитов и пр. Покупку автомобиля за счет средств материнского капитал пока осуществить нельзя. Однако этот вопрос уже обсуждается в Госдуме. Депутаты нескольких фракций внесли его на подробное обсуждение, итоги которого станут известны в ближайшее время.

Популярный вопрос – Как обналичить материнский капитал

Куда потратить материнский капитал конечно же решает сама семья, но закон о поддержке семьи, стоящий на страже защиты детей, прямо запрещает обналичивать сертификат. Более того это противозаконно, и часто влечет за собой уголовную ответственность. Перечисление средств маткапитала происходит только в безналичной форме.

ВИДЕО – Интервью с адвокатом об семейном капитале